Công ty Cổ phần Cảng Quy NhÆ¡n (HoSE: QNP) vừa công bố thông tin vá» ngà y đăng ký cuối cùng để chốt danh sách cổ đông nháºn cổ tức năm 2023 bằng tiá»n.

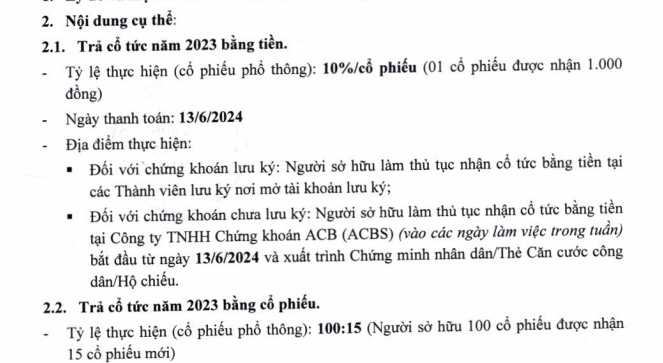

Cụ thể, ngà y 12/6 sẽ là ngà y đăng ký cuối cùng để Cảng Quy NhÆ¡n chốt danh sách cổ đông nháºn cổ tức năm 2023 bằng tiá»n, tá»· lệ 12% (tÆ°Æ¡ng ứng cổ đông sở hữu 01 cổ phiếu sẽ được nháºn 1.200 đồng). Ngà y giao dịch không hưởng quyá»n là 11/6/2024.

Vá»›i hÆ¡n 40,4 triệu cổ phiếu Ä‘ang lÆ°u hà nh, Cảng Quy NhÆ¡n Æ°á»›c tÃnh chi khoảng gần 48,5 tá»· đồng để thá»±c hiện trả cổ tức. Ngà y thanh toán dá»± kiến là 12/7/2024.

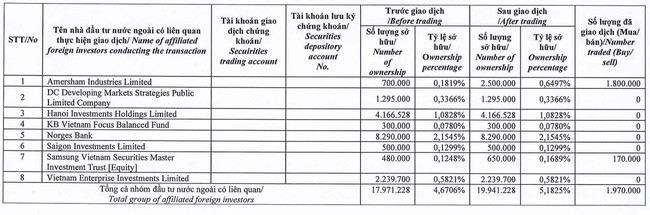

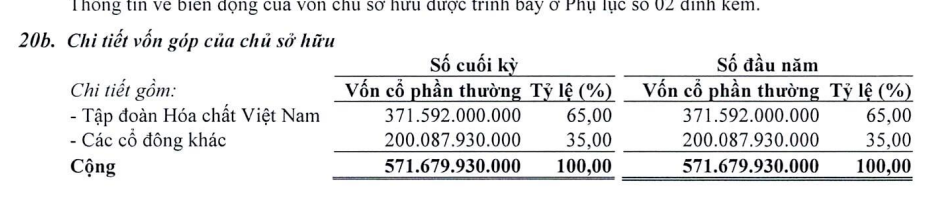

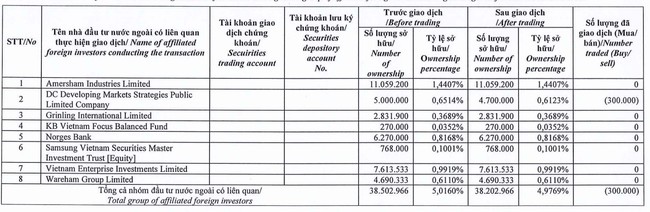

Vá» cÆ¡ cấu cổ đông tÃnh đến ngà y 31/3/2024, Tổng Công ty Hà ng hải Việt Nam (Vinalines, UPCoM: MVN) là cổ đông lá»›n nhất đồng thá»i cÅ©ng là công ty mẹ của Cảng Quy NhÆ¡n, hiện Ä‘ang sở hữu trá»±c tiếp 75% vốn, Æ°á»›c tÃnh thu vá» gần 36,4 tá»· đồng qua đợt trả cổ tức nà y.

Trong ÄHÄCÄ thÆ°á»ng niên 2024, Cảng Quy NhÆ¡n đã thông qua tá»· lệ trả cổ tức năm 2023 là 12%. NhÆ° váºy, sau đợt chi trả trên, Công ty đã thá»±c hiện xong phÆ°Æ¡ng án trả cổ tức nà y.

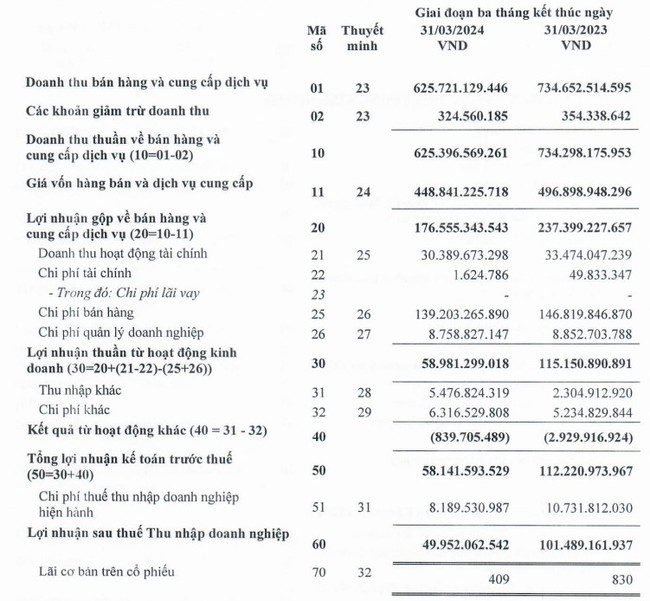

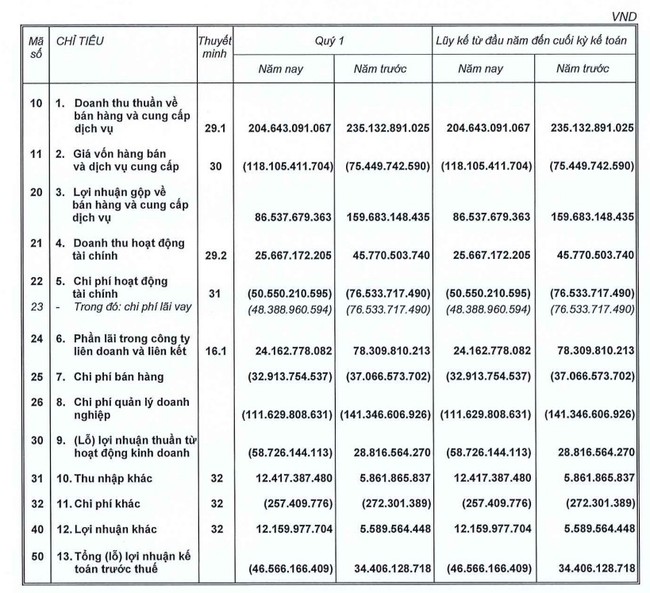

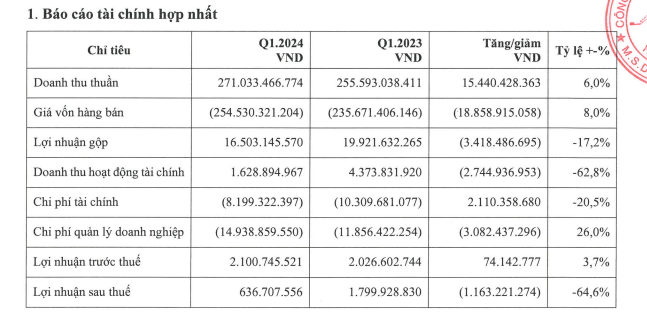

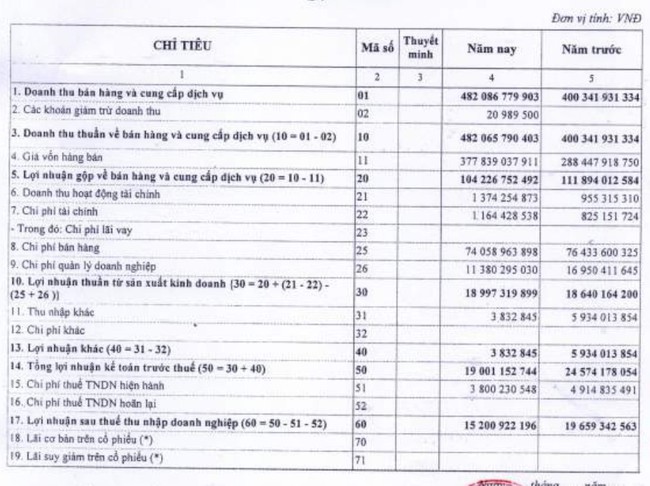

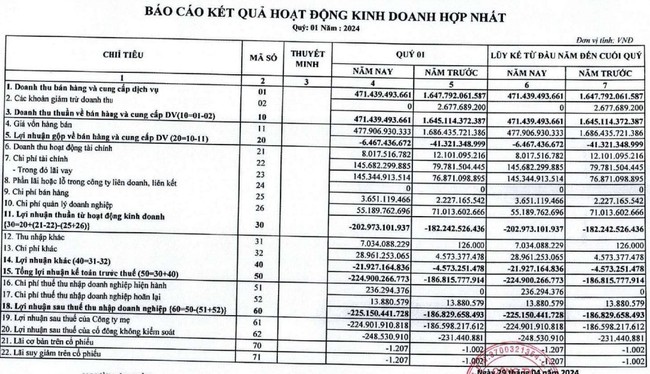

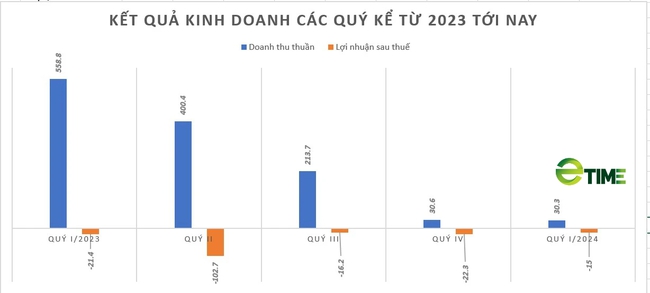

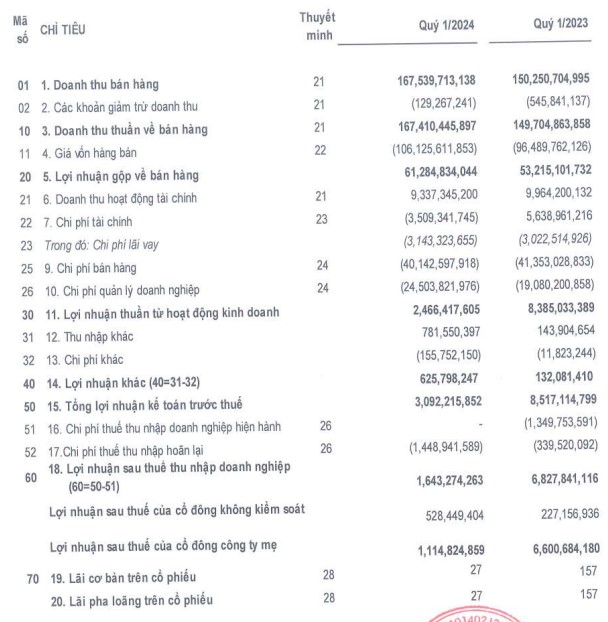

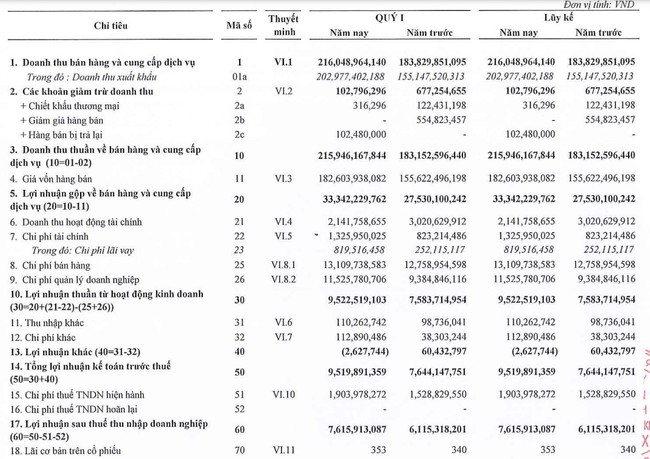

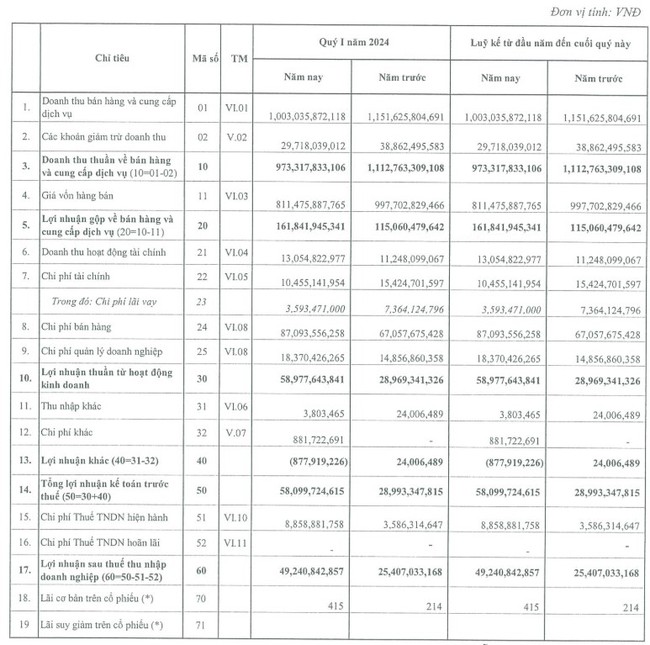

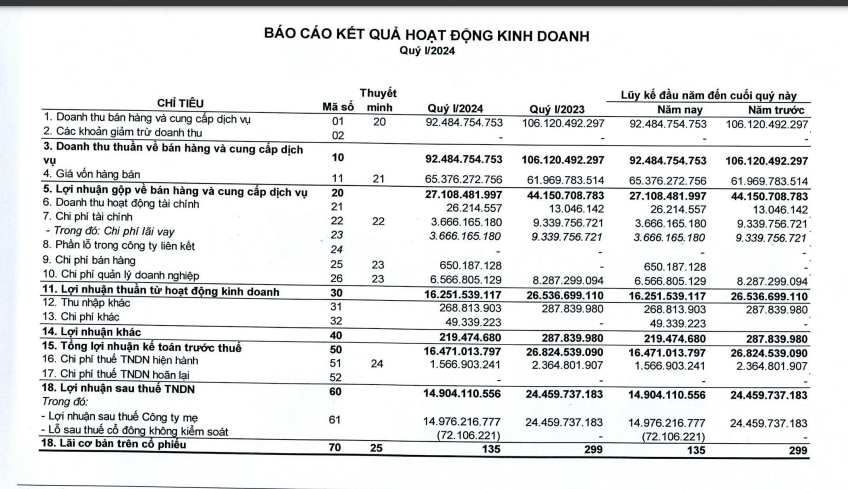

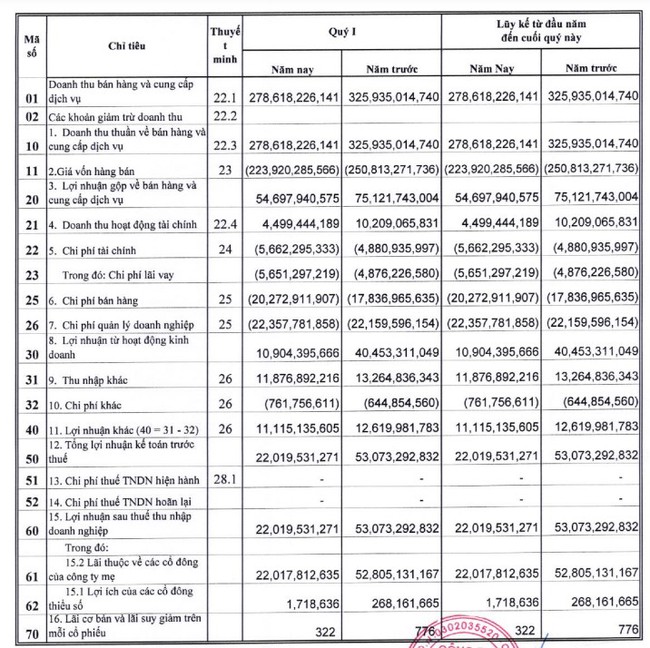

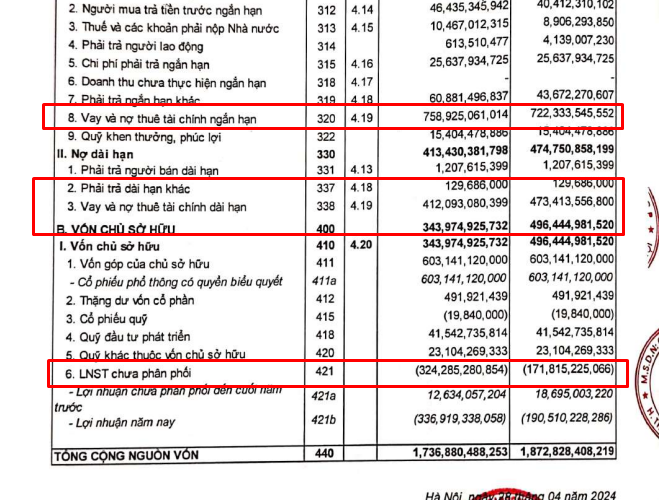

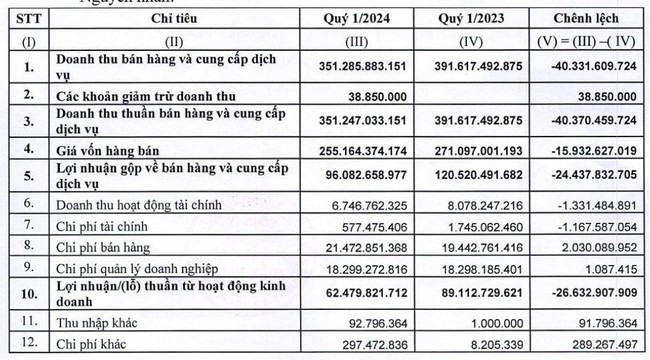

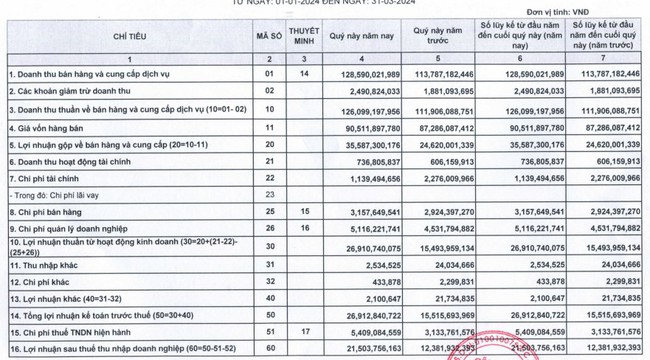

Vá» kết quả kinh doanh quý I/2024, Cảng Quy NhÆ¡n ghi nháºn doanh thu bán hà ng và cung cấp dịch vụ đạt 275,6 tá»· đồng, tăng 41% so vá»›i cùng kỳ năm trÆ°á»›c. Doanh thu hoạt Ä‘á»™ng tà i chÃnh giảm 41% còn 3,5 tá»· đồng. Chi phà tà i chÃnh ghi nháºn 4,7 tá»· đồng, trong khi cùng kỳ năm trÆ°á»›c được hoà n nháºp 12 triệu đồng. Chi phà bán hà ng tăng 38% lên gần 4 tá»· đồng. Chi phà quản lý doanh nghiệp tăng không đáng kể, lên 18,9 tá»· đồng.

Kết quả, Cảng Quy Nhơn báo lãi trước thuế 40,4 tỷ đồng, lãi sau thuế 31,7 tỷ đồng, lần lượt tăng 67% và 64% so với cùng kỳ năm trước.

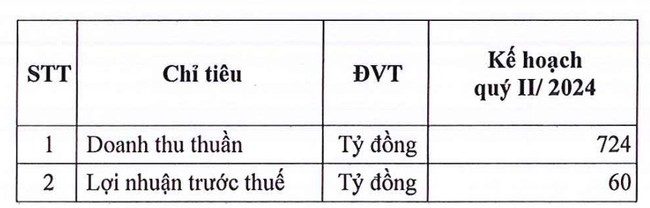

CÅ©ng trong ÄHÄCÄ 2024, Cảng Quy NhÆ¡n đã thông qua kế hoạch kinh doanh vá»›i doanh thu dá»± kiến đạt 1.247 tá»· đồng và lợi nhuáºn trÆ°á»›c thuế dá»± kiến đạt 115 tá»· đồng. Vá»›i kết quả trên, Công ty đã thá»±c hiện 22% kế hoạch doanh thu và 35% kế hoạch lợi nhuáºn năm.

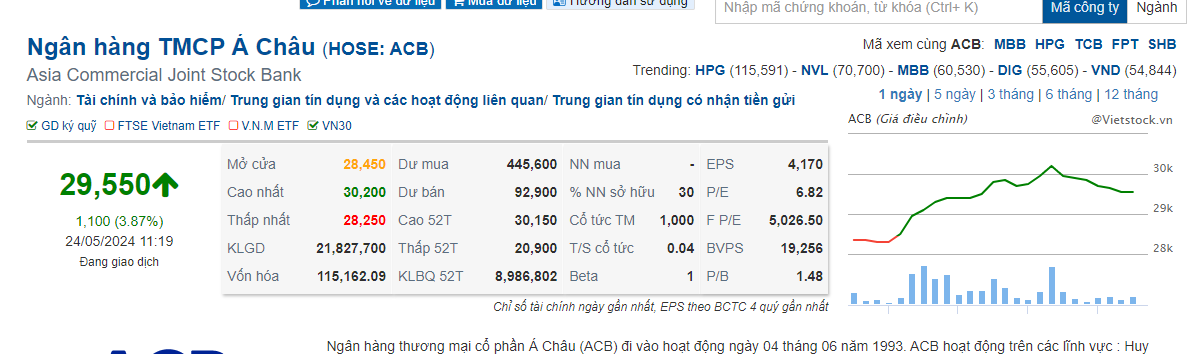

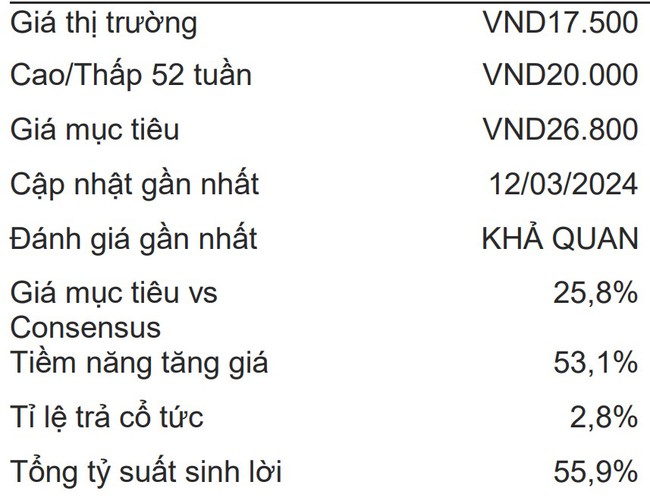

Trên thị trÆ°á»ng chứng khoán, đóng cá»a phiên giao dịch cuối tuần ngà y 24/5, giá cổ phiếu QNP giảm 1,83% so vá»›i phiên giao dịch liá»n ká», hiện Ä‘ang ở mức 32.100 đồng/cổ phiếu.

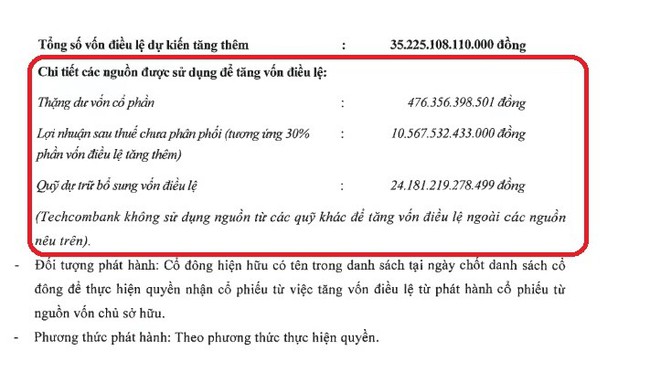

Ở má»™t diá»…n biến khác, trong ÄHÄCÄ vừa qua, Công ty có đỠán dá»± kiến Tổng công ty Hà ng hải Việt Nam – CTCP sẽ giảm sở hữu vốn của công ty mẹ tại CTCP Cảng Quy NhÆ¡n xuống 61%. Trong trÆ°á»ng hợp đỠán được thông qua, HÄQT Quy NhÆ¡n sẽ xây dá»±ng lá»™ trình tăng vốn, nhằm thá»±c hiện các dá»± án đầu tÆ° phát triển nhÆ° dá»± án đầu tÆ° cảng cạn ICD…

Chứng khoán | tổng hợp tin tức má»›i nhất vá» thị trÆ°á»ng chứng khoán