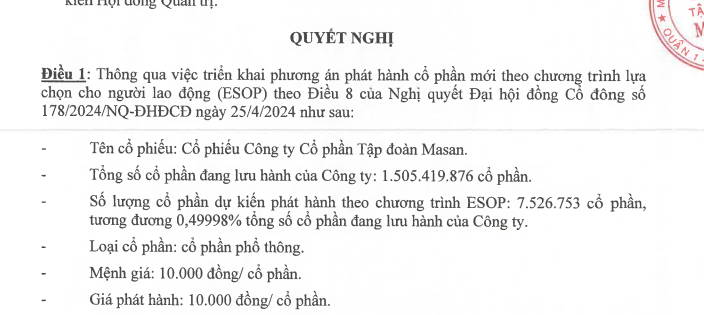

CTCP Táºp Ä‘oà n Masan (HoSE: MSN) đã công bố nghị quyết HÄQT thông qua việc triển khai phát hà nh cổ phiếu theo chÆ°Æ¡ng trình lá»±a chá»n cho ngÆ°á»i lao Ä‘á»™ng (ESOP).

Theo quyết định, Masan dự kiến phát hà nh hơn 7,5 triệu cổ phiếu ESOP, tương ứng gần 0,5% số cổ phần đang lưu hà nh.

Giá phát hà nh là 10.000 đồng/cổ phiếu, chỉ bằng 13,5% mệnh giá cổ phiếu MSN trong phiên chiá»u ngà y 22/5 (73.900 đồng/cổ phiếu). Thá»i gian chà o bán dá»± kiến là quý II hoặc quý III năm nay.

Số tiá»n 75 tá»· đồng thu được từ đợt chà o bán dá»± kiến dùng để tăng vốn Ä‘iá»u lệ, phục vụ cho nhu cầu kinh doanh và bổ sung vốn lÆ°u Ä‘á»™ng của công ty.

TrÃch quyết định của Masan.

Äối tượng dá»± kiến phát hà nh là nhân viên của táºp Ä‘oà n và các công ty con có thà nh tÃch nổi báºt, đóng góp đặc biệt và o hoạt Ä‘á»™ng sản xuất, kinh doanh, Ä‘em lại giá trị tăng trưởng vá» mặt dà i hạn cho táºp Ä‘oà n và các công ty con đồng thá»i có cam kết gắn bó lâu dà i.

Toà n bộ số cổ phiếu ESOP chà o bán sẽ bị hạn chế chuyển nhượng một năm kể từ ngà y kết thúc đợt chà o bán.

Masan mục tiêu tăng trưởng 7-15% trong năm 2024

Năm 2024, các mảng kinh doanh tiêu dùng cốt lõi vẫn được kỳ vá»ng là động lá»±c chÃnh cho tăng trưởng doanh thu cho Masan. ChÆ°Æ¡ng trình Há»™i viên WIN sẽ tiếp tục táºp trung và o việc gia tăng giá trị cho các doanh nghiệp và đối tác của Masan.

Theo đó, Masan mục tiêu doanh thu thuần hợp nhất trong khoảng từ 84.000 đến 90.000 tá»· đồng, tăng trưởng lần lượt từ 7% đến 15% so vá»›i cùng kỳ năm 2023. Lợi nhuáºn sau thuế thuần cốt lõi trÆ°á»›c phân bố cho cổ đông thiểu số (Core NPAT Pre – MI) dá»± kiến sẽ trong khoảng 2.290 đến 4.020 tá»· đồng, tăng trưởng mạnh so vá»›i 1.950 tá»· đồng trong năm 2023.

Cụ thể, đối với TCX, Masan dự kiến đạt doanh thu thuần trong khoảng 63.000 đến 68.000 tỷ đồng, tương ứng mức tăng từ 9% đến 18% so với năm 2023.

Äối vá»›i WinCommerce (WCM) dá»± kiến đạt doanh thu thuần từ 32.500 đến 34.000 tá»· đồng, tăng lần lượt so vá»›i cùng ká»· từ 8% đến 13%.

Äối vá»›i MCH, năm 2024, doanh thu thuần của MCH dá»± kiến đạt từ 32.500 tá»· đồng đến 36.000 tá»· đồng. Äóng góp và o tăng trưởng MCH trong năm 2024 chủ yếu của ngà nh hà ng Thá»±c phẩm tiện lợi, Äồ uống và Chăm sóc gia đình, cá nhân. Bên cạnh các sản phẩm, ngà nh kinh doanh chủ chốt, MCH còn Ä‘ang phát triển các năng lá»±c và quy trình đổi má»›i nhằm hoà n thiện danh mục FMCG trong tÆ°Æ¡ng lai.

Äối vá»›i Phúc Long (PLH), Masan dá»± kiến doanh thu năm 2024 đạt 1.790 đến 2.170 tá»· đồng, tÆ°Æ¡ng ứng mức tăng trưởng 17% đến 41% so vá»›i cùng kỳ. Năm nay, Phúc Long dá»± kiến mở từ 30 đến 60 cá»a hà ng má»›i ngoà i WCM, táºp trung và o Hà Ná»™i và TP HCM.

Äối vá»›i Masan High – Tech Materials (MHT) dá»± kiến đạt doanh thu thuần từ 15.000 đến 15.800 tá»· đồng, tÆ°Æ¡ng ứng tăng lần lượt 6% đến 12% so vá»›i cùng kỳ. MHT đã thuê nhà thầu nổ mìn má»›i Ä‘Æ°a và o hoạt Ä‘á»™ng trong quý I/2024. Trá»ng tâm của MHT là thá»±c hiện các hoạt Ä‘á»™ng tối Æ°u hóa chi phÃ, đặc biệt là trang hoạt Ä‘á»™ng váºn hà nh, thu mua, đồng thá»i giảm đòn bẩy tà i chÃnh.

Chứng khoán | tổng hợp tin tức má»›i nhất vá» thị trÆ°á»ng chứng khoán